Landi Renzo ha trovato la sua Itaca

Previsto a seguito firma term sheet non vincolante l’ingresso nel capitale, con una quota di minoranza, di Itaca Equity Holding con la Famiglia Landi che mantiene il controllo del Gruppo

Gassificazione e idrogeno, due fronti caldi di avanzamento delle istanze della decarbonizzazione, che vedono Landi Renzo e Itaca in prima linea. È stato infatti deliberato un aumento di capitale fino a massimi 60 milioni di euro ex articolo 2443 del codice civile, da proporre all’assemblea degli azionisti convocata per il 29 aprile, garantito fino a 50 milioni di euro da Itaca e dalla Famiglia Landi, assumendo il completamento dell’operazione.

Landi Renzo e Itaca

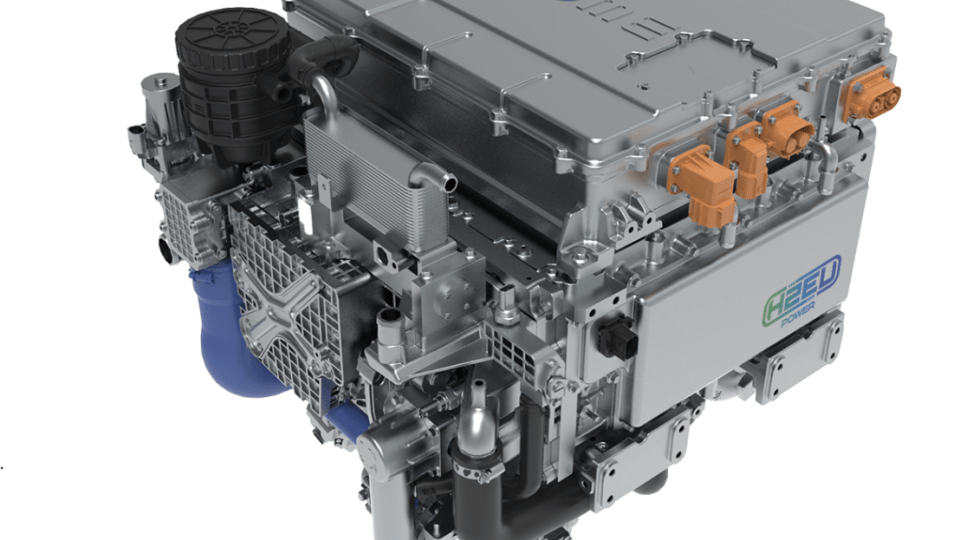

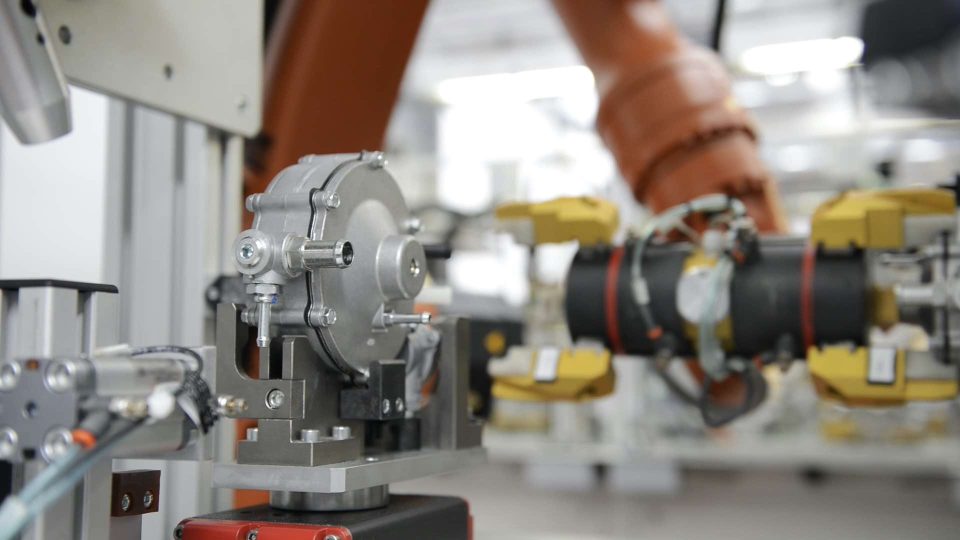

Ci informano da Cavriago (Reggio Emilia) che è previsto, a seguito firma term sheet non vincolante, l’ingresso nel capitale, con una quota di minoranza, di Itaca Equity Holding, di cui Tamburi Investment Partners è il principale azionista, con la famiglia Landi che mantiene il controllo del Gruppo. Ricordiamo che Landi Renzo è proiettata nelle attività relative all’idrogeno, come anticipato, e lo dimostrano i passi alla luce del sole fatti di recente, come l’accordo con Fpt Industrial e il progetto H2-ICE.

Risultati al 31 dicembre 2021

È l’occasione per fare il punto. Fatturato consolidato pari a Euro 242 milioni, in forte crescita rispetto al medesimo periodo dell’esercizio precedente (Euro 142,5 milioni, a parità di perimetro il fatturato consolidato è aumentato del 17,1% rispetto allo stesso periodo dell’anno precedente). Ebitda adjusted pari ad Euro 14,6 milioni, quasi raddoppiato rispetto al 31 dicembre 2020 (Euro 8 milioni). Ebitda pari ad Euro 12,6 milioni (5,2% del fatturato), in crescita dell’89,6% rispetto all’esercizio precedente. Risultato netto positivo e pari ad Euro 545 migliaia, rispetto alla perdita di Euro 7,8 milioni al 31 dicembre 2020. Posizione Finanziaria Netta negativa e pari ad Euro 133.493 migliaia (Euro 72.917 migliaia al 31 dicembre 2020), di cui Euro 25.436 migliaia relativi all’impegno finanziario per l’acquisizione di Metatron. Il segmento di business infrastrutturale (Clean Tech Solutions) continua a crescere attraverso la controllata Safe&Cec, grazie al contributo sia del biometano che del business della compressione del Cng, con un miglioramento significativo dei ricavi, della profittabilità ed un’importante generazione di cassa. I ricavi full year sono pari ad Euro 92,3 milioni (Euro 69,1 milioni nel periodo di consolidamento), mentre l’Ebitda adjusted è positivo e pari ad Euro 8.343 migliaia (Euro 7.409 migliaia nel periodo di consolidamento) e il Margine Operativo Lordo (Ebitda) è positivo e pari ad Euro 7.078 migliaia. Il Margine Operativo Netto (Ebit) è positivo e pari ad Euro 5.390 migliaia.

Una ricognizione delle attività

Con l’acquisizione di Idro Meccanica, Safe&Cec si è inoltre posizionata tra i leader nelle soluzioni per la compressione dell’Idrogeno. Il business tradizionale (Automotive) ha risentito di un primo semestre sotto le attese sull’After Market, che tuttavia è tornato a crescere nella seconda metà del 2021 con un quarto trimestre in linea con il 2019. La joint venture indiana Krishna Landi Renzo, consolidata secondo il metodo patrimoniale, ha ottenuto risultati molto positivi sia in termini di fatturato (Euro 19,6 milioni) che di marginalità (Ebitda di Euro 3,6 milioni, oltre il 18%), con previsioni positive di forte miglioramento della performance nel corso del 2022 e con prospettive di grande interesse nei prossimi anni. Metatron, società leader a livello internazionale nella componentistica gas e idrogeno per il segmento Mid&Heavy Duty, ha più che raddoppiato le vendite di componenti idrogeno, ma nel secondo semestre ha registrato una diminuzione delle vendite in Cina, per effetto del cambio delle normative e l’overstocking, che ha impattato sulle performance annue.